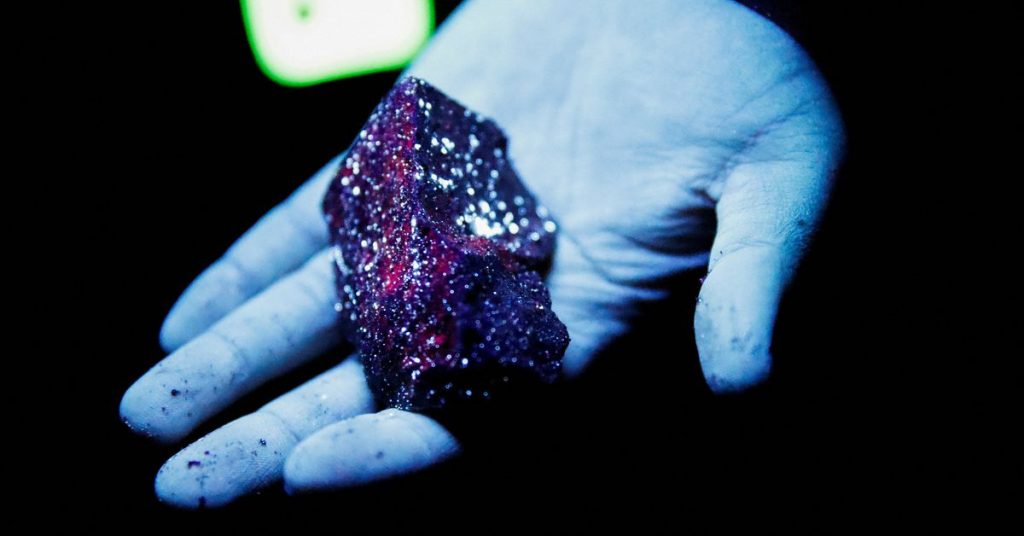

SANG-DONG, Korea Południowa, 9 maja (Reuters) – Niebieski wolfram mrugający ze ścian opuszczonych kopalń w mieście, które widziało lepsze czasy, może być katalizatorem próby Korei Południowej przełamania dominacji Chin w zakresie ważnych minerałów i roszczenia jego roszczenia. przyszłe materiały.

Kopalnia w Sangdong, 180 kilometrów na południowy wschód od Seulu, została przywrócona z martwych, aby wydobywać rzadki minerał, który w erze cyfrowej znalazł nową wartość w technologiach, od telefonów i chipów po samochody elektryczne i pociski.

powiedział Lee Dong Seop, wiceprezes Almonty Korea Tungsten Corp.

Zarejestruj się teraz, aby uzyskać bezpłatny nieograniczony dostęp do Reuters.com

„Zasoby stały się bronią i aktywami strategicznymi”.

Sangdong jest jedną z co najmniej 30 ważnych kopalń lub zakładów przetwórstwa minerałów na świecie, które zostały uruchomione lub ponownie otwarte poza Chinami w ciągu ostatnich czterech lat, wynika z przeglądu Reutersa dotyczącego projektów ogłoszonych przez rządy i firmy. Projekty te obejmują rozwój litu w Australii, metali ziem rzadkich w Stanach Zjednoczonych i wolframu w Wielkiej Brytanii.

Skala planów ilustruje presję, jaką kraje odczuwają na całym świecie, aby zabezpieczyć dostawy kluczowych minerałów, które są niezbędne do przejścia na zieloną energię, od litu w akumulatorach pojazdów elektrycznych po magnez w laptopach i neodym w turbinach wiatrowych.

Międzynarodowa Agencja Energetyczna poinformowała w zeszłym roku, że oczekuje się, że ogólny popyt na te pierwiastki ziem rzadkich wzrośnie czterokrotnie do 2040 r. Dodał, że w przypadku tych stosowanych w pojazdach elektrycznych i magazynowaniu akumulatorów oczekuje się, że popyt wzrośnie 30-krotnie.

Wiele krajów postrzega swoje pozyskiwanie minerałów jako kwestię bezpieczeństwa narodowego, ponieważ Chiny kontrolują wydobycie, przetwarzanie lub rafinację wielu z tych zasobów.

Według badania przeprowadzonego przez Chińską Służbę Geologiczną w 2019 roku, azjatycka potęga jest największym dostawcą niezbędnych minerałów do Stanów Zjednoczonych i Europy. Spośród 35 minerałów, które Stany Zjednoczone zaklasyfikowały jako krytyczne, Chiny są największym dostawcą 13 gatunków , w tym badanie wykazało, że pierwiastki ziem rzadkich są niezbędne dla technologii czystej energii. Dodał, że Chiny są największym eksporterem 21 głównych metali w Unii Europejskiej, takich jak antymon stosowany w bateriach.

„W ważnej restauracji surowcowej Chiny jedzą deser, a reszta świata czyta menu w taksówce”, powiedział Julian Keitel, starszy wiceprezes ds. minerałów i górnictwa w firmie konsultingowej Wood MacKenzie.

Stawka jest szczególnie wysoka w przypadku Korei Południowej, gdzie znajdują się główni producenci chipów, tacy jak Samsung Electronics. Kraj ten jest największym na świecie konsumentem wolframu per capita, a 95% importu tego metalu opiera się na Chinach, które słyną z niezrównanej wytrzymałości i odporności na ciepło.

Chiny kontrolują ponad 80% światowych dostaw wolframu, według CRU Group, analityków surowców w Londynie.

Kopalnia w Sangdong, niegdyś tętniącym życiem mieście liczącym 30 000 osób, obecnie zamieszkiwanym przez zaledwie 1000 osób, ma jedno z największych na świecie złóż wolframu i może produkować 10% światowych dostaw, gdy zostanie otwarta w przyszłym roku, według jej właściciela.

Louis Black, dyrektor generalny Almonty Industries, spółki-matki kanadyjskiej firmy Almonty Korea, powiedział agencji Reuters, że planuje przenieść około połowy produkcji przetworzonego procesu na rynek krajowy w Korei Południowej jako alternatywę dla dostaw chińskich.

„Łatwo jest kupować w Chinach, a Chiny są największym partnerem handlowym Korei Południowej, ale wiedzą, że są nadmiernie zależne” – powiedział Black. „Powinieneś już mieć plan B”.

Odkryty w Sangdong w 1916 r. podczas japońskiej epoki kolonialnej, wolfram był niegdyś kręgosłupem południowokoreańskiej gospodarki, odpowiadając za 70% przychodów z eksportu kraju w latach 60. XX wieku, kiedy był w dużej mierze wykorzystywany w narzędziach do obróbki metali.

Kopalnia została zamknięta w 1994 roku z powodu niskiej podaży metalu z Chin, co sprawiło, że była nieopłacalna komercyjnie, ale teraz Elmonte stawia na ten popyt, a ceny będą nadal rosły, napędzane przez cyfrową i zieloną rewolucję oraz rosnące pragnienie przez kraje do dywersyfikacji źródeł dostaw.

Europejskie ceny co najmniej 88,5% parawolframianu – głównego surowca do produkcji produktów wolframowych – wynoszą około 346 dolarów za tonę, co oznacza wzrost o ponad 25% w porównaniu z ubiegłym rokiem i blisko pięcioletniego maksimum, według agencji cenowej Asian Metal.

Kopalnia Sangdong jest modernizowana, drążone są rozległe podziemne tunele, a także rozpoczęto prace nad kruszarnią i rozdrabnianiem wolframu.

Kang Dong-hoon, kierownik firmy Sang-dong, powiedział, że baner „Duma Korei” jest wywieszony na ścianie biura kopalni. główna siedziba. Centrum.

„Byliśmy zagubieni w górnictwie od 30 lat. Jeśli stracimy tę szansę, więcej nie będzie.”

Almonty Industries podpisał 15-letni kontrakt na sprzedaż wolframu firmie Global Tungsten & Powders z siedzibą w Pensylwanii, dostawcy dla armii amerykańskiej, który inaczej wykorzystuje metal w głowicach pocisków artyleryjskich, rakietach i antenach satelitarnych.

Nie ma jednak gwarancji długoterminowego sukcesu grupy wydobywczej, która inwestuje około 100 milionów dolarów w projekt Sangdong. Takie projekty mogą nadal mieć trudności z konkurowaniem z Chinami, a niektórzy eksperci z branży obawiają się, że kraje rozwinięte nie wywiążą się ze swoich zobowiązań dotyczących dywersyfikacji łańcuchów dostaw minerałów o znaczeniu krytycznym.

Seul utworzył grupę zadaniową zajmującą się kluczowymi elementami bezpieczeństwa ekonomicznego po kryzysie dostaw w listopadzie ubiegłego roku, kiedy Pekin zaostrzył eksport roztworu mocznika, którego wiele południowokoreańskich pojazdów z silnikiem diesla ma zgodnie z prawem wykorzystywać w celu ograniczenia emisji. Prawie 97% mocznika w Korei Południowej pochodziło wówczas z Chin, a niedobory doprowadziły do paniki zakupów na stacjach benzynowych w całym kraju.

Korea Mine and Resources Rehabilitation Corporation (KOMIR), agencja rządowa odpowiedzialna za bezpieczeństwo zasobów narodowych, powiedziała agencji Reuters, że zobowiązała się do subsydiowania około 37% kosztów drążenia tuneli w Sangdong i rozważy zapewnienie większego wsparcia w celu złagodzenia wszelkich potencjalnych szkód dla środowiska.

Przyszły prezydent Yoon Seok Yeol zobowiązał się w styczniu zmniejszyć zależność od minerałów w „pewnym kraju”, a w zeszłym miesiącu ogłosił nową strategię dotyczącą zasobów, która pozwoliłaby rządowi na udostępnianie informacji dotyczących przechowywania z sektorem prywatnym.

Korea Południowa nie jest sama.

Stany Zjednoczone, Unia Europejska i Japonia w ciągu ostatnich dwóch lat uruchomiły lub unowocześniły krajowe strategie zaopatrzenia w minerały o znaczeniu krytycznym, z szeroko zakrojonymi planami inwestowania w bardziej zdywersyfikowane linie zaopatrzenia w celu zmniejszenia ich zależności od Chin.

Łańcuchy dostaw surowców mineralnych stały się również cechą misji dyplomatycznych.

W ubiegłym roku Kanada i Unia Europejska rozpoczęły strategiczne partnerstwo w zakresie surowców w celu zmniejszenia zależności od Chin, podczas gdy Korea Południowa podpisała niedawno umowy o współpracy z Australią i Indonezją w zakresie łańcuchów dostaw minerałów.

„Dyplomacja w zakresie łańcucha dostaw będzie traktowana priorytetowo przez wiele rządów w nadchodzących latach, ponieważ dostęp do surowców krytycznych dla zielonej i cyfrowej transformacji stanie się priorytetem” – powiedział Henning Gloesten, dyrektor ds. zasobów energetycznych i klimatu w Eurasia Consulting Group.

W listopadzie główny planista gospodarczy Chin powiedział, że zintensyfikuje poszukiwania strategicznych zasobów mineralnych, w tym ziem rzadkich, wolframu i miedzi.

Potrzebne są globalne inwestycje w wysokości 200 miliardów dolarów w dodatkowe moce wydobywcze i hutnicze, aby zaspokoić krytyczne zapotrzebowanie na minerały do 2030 r., powiedział Keitel, dziesięć razy więcej niż obecnie.

Jednak projekty napotkały opór społeczności, które nie chciały kopalni ani huty w pobliżu swoich domów.

Na przykład w styczniu presja ekologów skłoniła Serbię do cofnięcia licencji Rio Tinto na poszukiwanie litu, podczas gdy administracja prezydenta USA Joe Bidena anulowała dwie dzierżawy dla kopalni miedzi i niklu w Antofagasta w Minnesocie. Czytaj więcej

W Sangdong niektórzy mieszkańcy wątpią, czy kopalnia poprawi ich życie.

„Wielu z nas w tym mieście tak naprawdę nie sądziło, że kopalnia wróci” – powiedział 75-letni Kim Kwang Gil, który żył z dziesięcioleci wolframu, który był przenoszony ze strumienia wypływającego z kopalni podczas pracy.

„Kopalnia nie potrzebuje tylu ludzi, co wcześniej, bo wszystko robią maszyny”.

Zarejestruj się teraz, aby uzyskać bezpłatny nieograniczony dostęp do Reuters.com

(Raport Joe Min Park i Joo Brook) Pekiński Newsroom i Gavin Maguire przyczynili się do powstania reportaży. Montaż przez Kevina Kroliky’ego i Praveena Shar

Nasze kryteria: Zasady zaufania Thomson Reuters.

„Kawioholik. Fanatyk alkoholu na całe życie. Typowy ekspert podróży. Skłonny do napadów apatii. Internetowy pionier”.

More Stories

Stowarzyszenie Graczy NFL pozywa DraftKings na kwotę około 65 milionów dolarów

Jak zdobyć dofinansowanie na rozwój biznesu online? Przewodnik dla tych, którzy nie chcą tylko marzyć!

Bezpieczeństwo finansowe firm – jak chronić się przed cyberzagrożeniami i oszustwami?