Berkshire Hathaway Warrena Buffetta szybko stał się jednym z głównych beneficjentów gwałtownego wzrostu stóp procentowych w Stanach Zjednoczonych, ponieważ jego przypominający fortecę bilans zaczął generować setki milionów dolarów dochodu dla rozrastającego się konglomeratu.

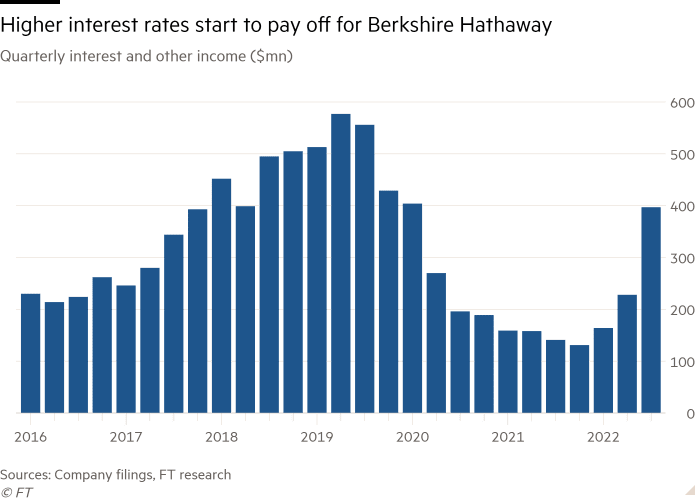

Firma ujawniła w sobotę, że oprocentowanie jej 109 miliardów dolarów w gotówce prawie potroiło się w porównaniu z rokiem poprzednim do 397 milionów dolarów w trzecim kwartale, zauważając, że wzrosty wynikały „głównie ze wzrostu krótkoterminowych stóp procentowych”.

Berkshire Przeważa większość swoich środków pieniężnych przechowuje w krótkoterminowych bonach skarbowych, depozytach w bankach i na rachunkach rynku pieniężnego, ponieważ stopy procentowe gwałtownie wzrosły, gdy Rezerwa Federalna zaostrzyła politykę monetarną. zeszły tydzień Bank Centralny Stanów Zjednoczonych Podniesienie stawek do od 3,75 do 4 procent, z prawie zera na początku roku, a inwestorzy spodziewają się, że w przyszłym roku osiągnie on najwyższy poziom 5 procent.

Podczas gdy ostrzejsza polityka wywołała wstrząsy na rynkach finansowych – nawet uderzyła w wartość gigantycznego portfela akcji Berkshire – w końcu zaczyna wypłacać dywidendy firmom i konsumentom gotówką.

Dane Instytutu Firm Inwestycyjnych pokazały, że gotówka tkwiąca w funduszach rynku pieniężnego, które codziennie obsługują inwestorów detalicznych, wzrosła do rekordowego poziomu.

Wiceprezes Buffetta i Berkshire, Charlie Munger, w ciągu ostatniej dekady kierował znaczną ekspansją zasobów gotówkowych Berkshire, co ich zdaniem ma kluczowe znaczenie, biorąc pod uwagę potencjalnie katastrofalne płatności, których ubezpieczyciele firmy mogą pewnego dnia potrzebować.

Był to punkt podkreślony przez wyniki za trzeci kwartał, które pokazały, że Berkshire poniosło stratę przed opodatkowaniem w wysokości 3,4 miliarda dolarów z… Huragan IanTo zabiło ponad 100 osób, gdy rozdarło części Florydy. Prezydent USA Joe Biden powiedział, że odbudowa regionu zajmie lata, a nie miesiące.

Jednostka ubezpieczeniowa Berkshire poniosła stratę operacyjną w wysokości 962 milionów dolarów w ciągu kwartału, a Geico ostrzegało, że wyższe ceny używanych części samochodowych i wzrost liczby wypadków wpłynęły na jej wyniki.

Buffett i Munger zawsze byli w stanie ponieść znaczne straty w swoim dziale ubezpieczeniowym ze względu na dużą „zmienność” – składki, które zbierają, zanim ostatecznie będą musieli spłacić roszczenia z tytułu zobowiązań. Wejście na giełdę pomogło wesprzeć inwestycje kapitałowe i sfinansować akwizycję spółek.

Wyprzedaż na rynkach finansowych pogorszyła portfel akcji Berkshire, który obejmuje duże udziały w Apple, American Express, Chevron i Bank of America. Firma poinformowała, że wartość jej portfela spadła do 306,2 mld USD z 327,7 mld USD na koniec czerwca.

Te spadki doprowadziły do straty netto w wysokości 2,7 miliarda USD w tym okresie, czyli 1,832 USD na akcję klasy A, w porównaniu ze wzrostem 10,3 miliarda USD w poprzednim roku, przy 6 882 USD na akcję. Buffett od dawna opisał wahania w swoim portfelu inwestycyjnym – które musi przyznać w rachunku zysków i strat ze względu na zasady rachunkowości – jako „bez znaczenia”.

Dziesiątki należących do niej firm, które są szeroko monitorowane pod kątem oznak kondycji amerykańskiego kompleksu przemysłowo-handlowego, ujawniły odporność amerykańskiej gospodarki, jednocześnie wskazując na potencjalne spowolnienie zaprojektowane przez Rezerwę Federalną. Wyniki Berkshire pokazały również skutki inflacji i walk o poprawę płac, ponieważ realny standard życia znajduje się pod presją rosnących cen.

Przychody BNSF Railroad wzrosły o 17 procent do 6,5 miliarda dolarów, ale zyski spadły wraz ze spadkiem ilości przewożonych towarów i wypłatą wyższych wynagrodzeń swoim pracownikom. Koleje stały się punktem zapalnym na początku tego roku z ponad 30 000 związkowców w BNSF groził pobiciemprzeciwstawiające się okoliczności i żądające zapłaty.

Wstępne porozumienie we wrześniu przyznało pracownikom świadczenia, a BNSF poinformowało, że koszty wynagrodzeń wzrosły o 27 procent w trzecim kwartale ubiegłego roku.

Firmy energetyczne z oddziału użyteczności publicznej Berkshire odnotowały 17-procentowy wzrost przychodów, spowodowany rosnącymi kosztami energii.

Jednak dział pośrednictwa w obrocie nieruchomościami odnotował spadek sprzedaży o około jedną piątą, a zysk operacyjny jednostki spadł o 72 procent w porównaniu z rokiem poprzednim, ponieważ rynek mieszkaniowy zwolnił i sprzedano mniej domów.

Berkshire powiedział, że oczekuje się, że wyższe oprocentowanie kredytów hipotecznych wywrze również presję na kilka firm z sektora mieszkaniowego. Jednak w ciągu kwartału te firmy – w tym producent cegieł Acme i grupa podłogowa Shaw – zdołały podnieść ceny i odnotowały silny popyt.

Ogólnie zysk operacyjny wzrósł do 7,8 mld USD z 6,5 mld USD w roku poprzednim. Wyniki te pomogły wygenerować większe zyski w liniach produkcyjnych i usługowych.

Berkshire, który w tym roku kupił 21 proc. udziałów w spółce energetycznej Akcje zwykłe Zachoduujawnił, że w IV kwartale zacznie raportować wyniki giganta naftowo-gazowego w ramach swoich wyników.

Firma poinformowała również, że w tym kwartale wydała nieco ponad 1 miliard dolarów na odkupienie swoich akcji.

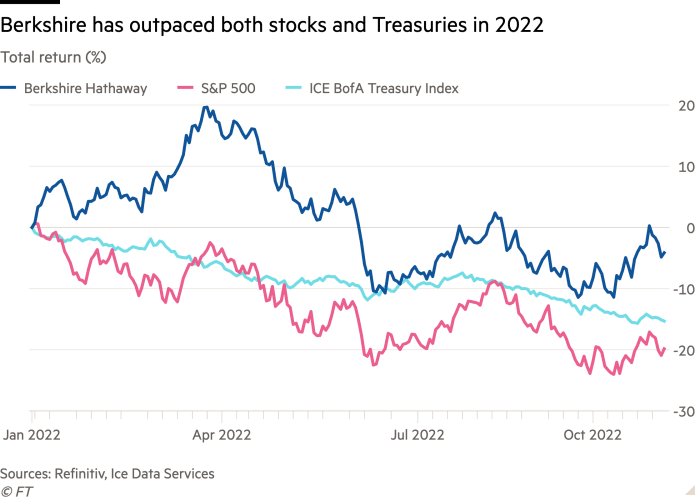

Akcje klasy A Berkshire, które w tym roku spadły o 4,1 procent, znacznie przewyższyły rynek. Według Ice Data Services, benchmark S&P 500 spadł o 20,9 procent, podczas gdy inwestor w amerykańskie obligacje skarbowe stracił 15,3 procent.

„Kawioholik. Fanatyk alkoholu na całe życie. Typowy ekspert podróży. Skłonny do napadów apatii. Internetowy pionier”.

/cdn.vox-cdn.com/uploads/chorus_asset/file/24054838/AMD_Ryzen_7000_Desktop_CPU_Lineup_low_res_scale_4_00x_Custom.png)

More Stories

Stowarzyszenie Graczy NFL pozywa DraftKings na kwotę około 65 milionów dolarów

Jak zdobyć dofinansowanie na rozwój biznesu online? Przewodnik dla tych, którzy nie chcą tylko marzyć!

Bezpieczeństwo finansowe firm – jak chronić się przed cyberzagrożeniami i oszustwami?