Wszystkie te papiery zostały sprzedane Skarbowi Państwa. Oto właściciele.

Napisane przez Wolfa Richtera dla WOLF STREET.

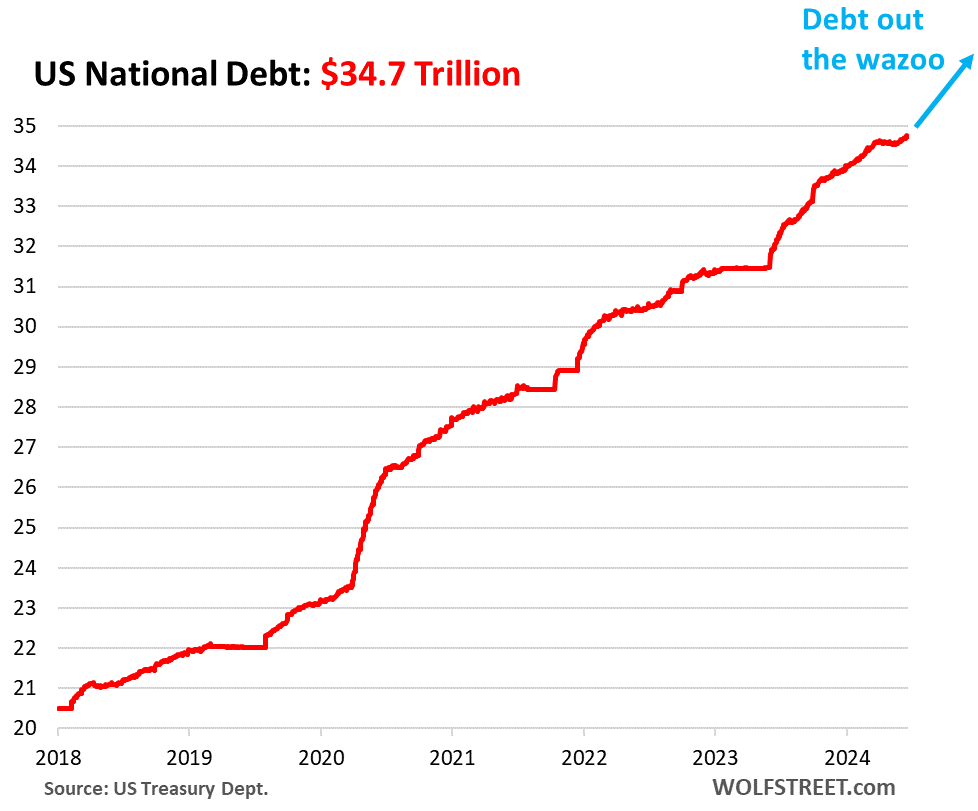

Dług publiczny USA – obecnie 34,7 bln dolarów, w porównaniu z 23,3 bln dolarów w styczniu 2020 r. i 27,6 bln dolarów w styczniu 2021 r. – wzrósł tak szybko, że łzy napłynęłyby nam do oczu, gdybyśmy tego nie wiedzieli. W ciągu czterech lat i pięciu miesięcy od stycznia 2020 r. wzrosła o 11,4 biliona dolarów. Odkąd pandemia osiągnęła dno, gospodarka szybko się rozwija, a mimo to biliony dolarów mijają tak szybko, że trudno to dostrzec. Nawet nie chcemy sobie wyobrażać, jak to będzie wyglądać podczas kolejnej recesji.

Ale każdy z wyemitowanych przez rząd obligacji skarbowych został zakupiony, a do ich posiadaczy za chwilę przejdziemy:

Kto jest w posiadaniu tego długu o wartości 34,7 biliona dolarów?

Każdy z tych skarbowych papierów wartościowych jest własnością podmiotu lub osoby fizycznej. Oto one.

Pieniądze rządu USA: 7,1 biliona dolarów. Są one w posiadaniu różnych funduszy emerytalnych rządu USA oraz Funduszu Powierniczego Ubezpieczeń Społecznych (omówiliśmy tutaj zasoby, dochody i eksport Funduszu Powierniczego SS). Te skarbowe papiery wartościowe nie są przedmiotem obrotu na rynku, lecz są nabywane bezpośrednio za środki Departamentu Skarbu i wykupywane w terminie zapadalności według wartości nominalnej. Nazywa się je „wewnętrznymi” i nie podlegają kaprysom rynków.

Pozostała część, obecnie 27,6 biliona dolarów, to papiery wartościowe „w posiadaniu publicznym”.

Niewielka część z tych 27,6 biliona dolarów w postaci papierów wartościowych, takich jak obligacje oszczędnościowe (w tym popularne obligacje I) i niektóre inne emisje obligacji, nie może być przedmiotem obrotu.

Pozostała część to bony skarbowe, papiery wartościowe i obligacje, a także skarbowe papiery wartościowe zabezpieczone przed inflacją (TIPS) i obligacje o zmiennym oprocentowaniu (FRN). Te papiery wartościowe są przedmiotem obrotu („zbywalne”). Na koniec pierwszego kwartału (to przedział czasowy, któremu przyjrzymy się poniżej) w obrocie pozostawało 26,9 biliona dolarów tych papierów wartościowych.

Posiadacze zagraniczni: 8,0 bilionów dolarów. Obejmuje gospodarstwa sektora prywatnego i oficjalne gospodarstwa, takie jak banki centralne. Chiny, Brazylia i inne kraje od lat zmniejszają swoje zasoby. Pobrano kraje europejskie, główne centra finansowe, Kanadę, Indie i inne kraje. Ogólnie rzecz biorąc, w marcu zaangażowanie zagraniczne osiągnęło najwyższy poziom w historii, a w kwietniu nieznacznie spadło, co nadal stanowiło drugi najwyższy poziom w historii. Choć na przestrzeni lat zagraniczni posiadacze zwiększyli swoje całkowite zasoby dolarowe, ich udział w całkowitym zadłużeniu spadł z 33% dziesięć lat temu do 22,9% obecnie, ponieważ nie dotrzymali kroku szybkiemu wzrostowi zadłużenia USA. (Omówiliśmy tutaj szczegóły dotyczące tych zagranicznych właścicieli.)

Pozostała część jest w rękach posiadaczy amerykańskich.

Stowarzyszenie Przemysłu Papierów Wartościowych i Rynków Finansowych (SIFMA) opublikowało właśnie swój kwartalny raport o stałym dochodzie za pierwszy kwartał. Nie pokazuje kwot w dolarach, ale raczej procent bonów skarbowych, papierów wartościowych, obligacji, TIPS i FRN pozostających w obrocie. Według stanu na marzec wartość tych obligacji skarbowych wynosiła 26,9 biliona dolarów. Zatrzymali ich:

Amerykańskie fundusze inwestycyjne: 18,0% wyemitowanych obligacji skarbowych (około 4,8 biliona dolarów). Należą do nich obligacyjne fundusze inwestycyjne przechowujące skarbowe papiery wartościowe oraz portfele skarbowych papierów wartościowych w funduszach wspólnego inwestowania rynku pieniężnego.

Rezerwa Federalna: 16,9% wyemitowanych obligacji skarbowych (około 4,6 biliona dolarów w marcu). W ramach programu QT Fed wyrzucił już 1,31 biliona dolarów w obligacje skarbowe od szczytu w czerwcu 2022 r. (nasza ostatnia aktualizacja programu QT Fed).

Osoby z USA: 9,8% Wyemitowanych obligacji skarbowych (około 2,6 biliona dolarów). To ludzie, którzy trzymają je na swoich kontach w Stanach Zjednoczonych.

Banki: 8,1% wyemitowanych obligacji skarbowych (około 2,2 biliona dolarów). W marcu 2023 r. widzieliśmy, że banki trzymały wiele długoterminowych obligacji skarbowych i obligacji, które straciły dużo na wartości rynkowej ze względu na rosnące rentowności, a kiedy deponenci to zobaczyli, przestraszyli się i wycofali swoje pieniądze, niektóre banki upadły. Według danych FDIC łączna kwota wszystkich rodzajów papierów wartościowych posiadanych przez banki – obligacje skarbowe, obligacje Ubezpieczeń Społecznych i inne papiery wartościowe – osiągnęła na koniec pierwszego kwartału 5,5 biliona dolarów, a skumulowane niezrealizowane straty na wszystkich papierach wartościowych wzrosły do 517 bilion dolarów. Te 2,2 biliona dolarów to tylko skarbowe papiery wartościowe.

Władze państwowe i samorządowe: 6,3% wyemitowanych obligacji skarbowych (około 1,7 biliona dolarów).

Fundusze emerytalne: 4,3% wyemitowanych obligacji skarbowych (około 1,2 biliona dolarów).

Towarzystwa ubezpieczeniowe: 1,9% Wyemitowanych obligacji skarbowych (około 510 miliardów dolarów). Grupa ubezpieczeniowa Warrena Buffetta, Berkshire Hathaway, zwiększyła swój stan posiadania bonów skarbowych do 153 miliardów dolarów.

Inne: 1,5% Wyemitowanych obligacji skarbowych (około 400 miliardów dolarów).

To pokazuje skalę i szerokość obligacji skarbowych. Jeśli inwestorzy ci stracą zainteresowanie bieżącymi rentownościami i zniknie popyt na obecną rentowność, rentowności muszą rosnąć, aż do osiągnięcia wystarczającego popytu. Może się to zdarzyć nagle, co widzieliśmy, gdy w październiku rentowność 10-letnich obligacji na krótko przekroczyła 5%, wyzwalając falę popytu, która spowodowała wzrost cen i ponowne obniżenie rentowności. Obecnie, przy dużym popycie, rentowność 10-letnich obligacji powróciła do poziomu 4,25%, choć rentowność bonów skarbowych jest bliższa 5,5%.

W jakim stopniu odsetki pochłaniają dochód narodowy i jak długo może to trwać? Zobacz… Wzrost odsetek od zadłużenia rządu USA a dochody podatkowe i inflacja: aktualizacja z pierwszego kwartału

Lubisz czytać WOLF STREET i chcesz ją wesprzeć? Możesz przekazać darowiznę. Bardzo to doceniam. Kliknij na kubek piwa i mrożonej herbaty, aby dowiedzieć się, jak:

Czy chcesz otrzymać powiadomienie e-mailem, gdy WOLF STREET opublikuje nowy artykuł? Rejestracja tutaj.

„Kawioholik. Fanatyk alkoholu na całe życie. Typowy ekspert podróży. Skłonny do napadów apatii. Internetowy pionier”.

More Stories

Stowarzyszenie Graczy NFL pozywa DraftKings na kwotę około 65 milionów dolarów

Jak zdobyć dofinansowanie na rozwój biznesu online? Przewodnik dla tych, którzy nie chcą tylko marzyć!

Bezpieczeństwo finansowe firm – jak chronić się przed cyberzagrożeniami i oszustwami?